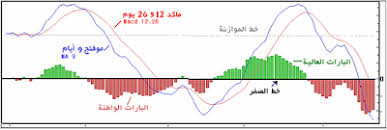

تم تطويره بواسطة Gerald Appel في أواخر السبعينيات ، ويعتبر مذبذب معدل التقارب / الاختلاف (مؤشر الماكد وكل ما تريد معرفته عنه ) أحد أبسط مؤشرات الزخم وأكثرها فاعلية. يحول مؤشر ماكد مؤشرين يتبعان الاتجاه ، وهما المتوسطات المتحركة ، إلى مذبذب زخم من خلال طرح المتوسط المتحرك الأطول من المتوسط الأقصر. ونتيجة لذلك ، يقدم مؤشر ماكد أفضل ما في العالمين: متابعة الاتجاه والزخم. يتذبذب مؤشر الماكد فوق وتحت خط الصفر حيث تتقارب المتوسطات المتحركة وتتقاطع وتتقاطع. يمكن للمتداولين البحث عن عمليات تقاطع خط الإشارة وتقاطعات خط الوسط والاختلافات لتوليد الإشارات. نظرًا لأن مؤشر ماكد غير محدود ، فإنه ليس مفيدًا بشكل خاص لتحديد مستويات ذروة الشراء والبيع.

هل مؤشر الماكد مؤشر جيد؟

لدى MACD العديد من نقاط القوة ، لكنه ليس معصومًا ويكافح ، خاصة في الأسواق الجانبية. نظرًا لأن مؤشر MACD يعتمد على نقاط السعر الأساسية ، فإن إشارات التشبع في الشراء والإفراط في البيع ليست فعالة مثل المذبذب القائم على الحجم النقي

كيف يعمل مؤشر الماكد ؟

اختلاف تقارب المتوسط المتحرك (MACD) هو مؤشر زخم يتبع الاتجاه يظهر العلاقة بين متوسطين متحركين لسعر الأوراق المالية. يتم حساب مؤشر MACD من خلال طرح المتوسط المتحرك الأسي لـ 26 فترة (EMA) من المتوسط المتحرك لـ 12 فترة

كيف يتم استخدام مؤشر الماكد في التداول اليومي؟

يتم حساب صيغة مؤشر الماكد عن طريق طرح المتوسط المتحرك الأسي لمدة 26 يومًا (EMA) من EMA لمدة 12 يومًا. يُعرف EMA لمدة تسعة أيام من MACD باسم خط الإشارة ، والذي يتم رسمه أعلى MACD ، وعادةً ما يشير إلى محفزات إشارات البيع والشراء.

أي إعداد مؤشر الماكد هو الأفضل؟

الإعداد القياسي لـ MACD هو الفرق بين EMA 12 و 26 فترة. قد يحاول رسامو الخرائط الذين يبحثون عن المزيد من الحساسية متوسطًا متحركًا قصير المدى قصير المدى ومتوسطًا متحركًا طويل المدى.

MACD (5،35،5) أكثر حساسية من MACD (12،26،9) وقد يكون أكثر ملاءمة للمخططات الأسبوعية.

ما هي إشارة شراء مؤشر الماكد ؟

تحدث الإشارة الصعودية الأساسية (علامة الشراء) عندما يعبر خط مؤشر الماكد (الخط الصلب) فوق خط الإشارة (الخط المنقط) ، ويتم إنشاء الإشارة الهبوطية الأساسية (علامة البيع) عندما يعبر مؤشر الماكد أسفل خط الإشارة.

خلاصة مؤشر ماكد

مؤشر ماكد خاص لأنه يجمع بين الزخم والاتجاه في مؤشر واحد. يمكن تطبيق هذا المزيج الفريد من الاتجاه والزخم على الرسوم البيانية اليومية أو الأسبوعية أو الشهرية. الإعداد القياسي لـ مؤشر ماكد هو الفرق بين EMA 12 و 26 فترة.

قد يحاول رسامو الخرائط الذين يبحثون عن المزيد من الحساسية متوسطًا متحركًا قصير المدى قصير المدى ومتوسطًا متحركًا طويل المدى. MACD (5،35،5) أكثر حساسية من MACD (12،26،9) وقد يكون أكثر ملاءمة للمخططات الأسبوعية. قد يفكر المخططون الذين يبحثون عن حساسية أقل في إطالة المتوسطات المتحركة.

سيظل مؤشر ماكد الأقل حساسية يتأرجح فوق / تحت الصفر ، ولكن عمليات تقاطع خط الوسط وتقاطعات خط الإشارة ستكون أقل تكرارًا.

مؤشر ماكد ليس جيدًا بشكل خاص لتحديد مستويات ذروة الشراء والبيع. على الرغم من أنه من الممكن تحديد المستويات التي تم الإفراط في شرائها أو ذروة البيع تاريخيًا ، إلا أن مؤشر ماكد ليس لديه أي حدود عليا أو أدنى لربط حركته. خلال التحركات الحادة ، يمكن أن يستمر مؤشر الماكد في تجاوز حدوده التاريخية.

أخيرًا ، تذكر أن خط مؤشر ماكد يتم حسابه باستخدام الفرق الفعلي بين متوسطين متحركين.

هذا يعني أن قيم ماكد تعتمد على سعر الورقة المالية الأساسية.

قد تتراوح قيم ماكد لأسهم 20 دولارًا من -1.5 إلى 1.5 ، بينما قد تتراوح قيم ماكد لـ 100 دولار من -10 إلى +10.

لا يمكن مقارنة قيم ماكد لمجموعة من الأوراق المالية بأسعار متفاوتة. إذا كنت تريد مقارنة قراءات الزخم ، فيجب عليك استخدام مذبذب سعر النسبة المئوية (PPO) ، بدلاً من MACD.